Robo-Advisor

Inhaltsverzeichnis

Ein Robo-Advisor ist ein Algorithmen-basiertes System, das automatische Empfehlungen zur Vermögensanlage gibt und diese auch umsetzen kann.

Wikipedia

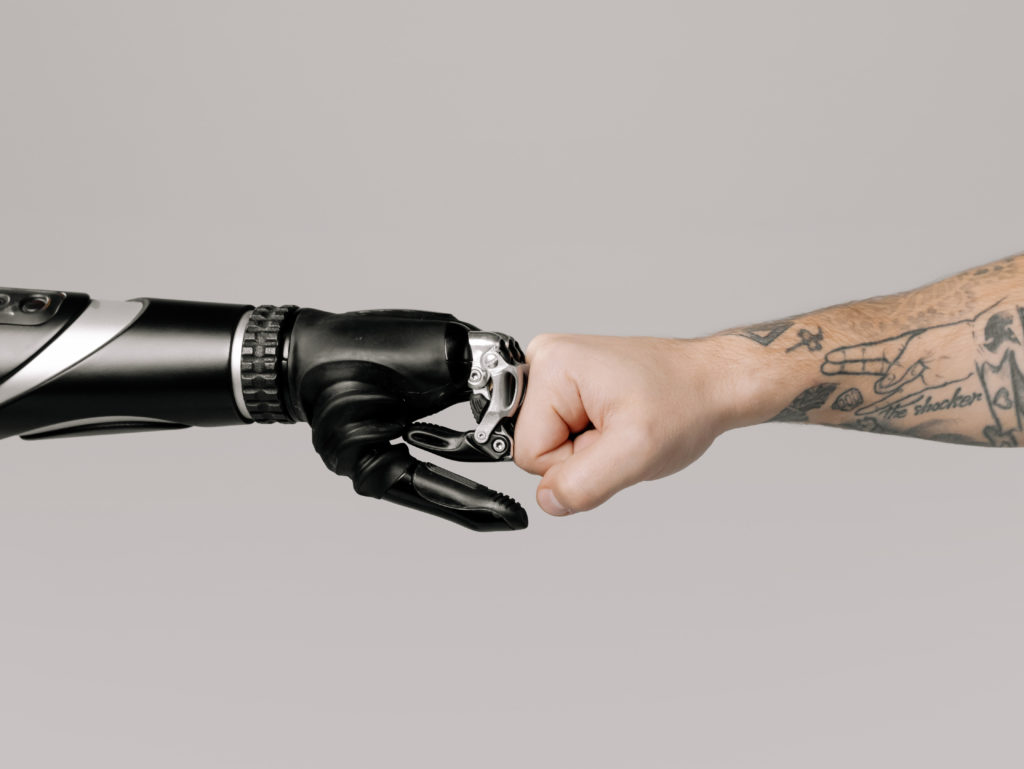

Würdest du einem Roboter dein Geld anvertrauen, damit er es für dich gewinnbringend investiert? Ein merkwürdiger Gedanke, nicht wahr? Robo-Advisor machen genau das und sind eigentlich sogar richtig gut darin, dein Geld vollautomatisch zu vermehren. Sie sind vergleichbar mit menschlichen Vermögensverwaltern, kosten jedoch nur einen Bruchteil.

Roboter schlafen nicht

Der Begriff „Robo-Advisor“ setzt sich aus den beiden Worten „Robot“ (Roboter) und „Advisor“ (Berater) zusammen. Es handelt sich dabei um eine Software, die auf Basis verschiedener Algorithmen automatische Entscheidungen darüber trifft, wie das Geld in einem Portfolio investiert wird. Kurz gesagt, übernimmt eine Software die Entscheidung, was mit deinem Geld in deinem Depot passiert.

Im Gegensatz zu einem Menschen, hat eine Software keine Gefühle und wird auch nicht von fallenden Kursen aus der Fassung gebracht. Genauso läuft eine Software nicht Gefahr, wegen FOMO („Fear of missing out“, die Angst etwas zu verpassen) bei viel zu hohen Kursen einzusteigen. Dadurch wird das Kapital geschützt und steigert die Gewinnchance von Investoren, die sich nur wenig mit den Anlageklassen auseinandersetzen wollen.

Zusätzlich kann eine Software viel schneller und effizienter große Datenmengen verarbeiten als ein Mensch. Und das auch noch rund um die Uhr. Das ermöglicht eine tiefgreifende Analyse verschiedener Datenquellen, wie z.B. aktuelle Nachrichten, Kursentwicklungen verschiedener Assets, usw… Aus diesem Grund nutzen professionelle Vermögensverwalter diese Art von Software schon seit mehr als zwei Jahrzehnten. Erst seit ein paar Jahren haben auch Privatanleger über Anbieter wie die Sutor Bank oder Scalable Capital direkten Zugriff auf diese Funktionen.

Wie legt ein Robo-Advisor dein Geld an?

In unserem Post über Aktien und ETFs gehen wir darauf ein, wie wichtig es ist, regelmäßig zu investieren, um einen durchschnittlich guten Einstiegskurs zu erwischen. Das lässt sich gut über einen Sparplan lösen, mit dem man monatlich z.B. ETFs kauft. Allerdings muss man sich dazu im Vorfeld sehr genau überlegen, welche ETFs („Exchange Tradet Fonds“, Börsengehandelte Fonds) man im Portfolio haben möchte.

Natürlich sollte man sich auch Gedanken darüber machen, welche Länder, Branchen, usw. man mit welcher Gewichtung im Portfolio haben möchte. Ändert sich das Verhältnis innerhalb eines Jahres, weil eine Branche viel besser performt hat als eine andere, so müsste man am Jahresende dafür sorgen, dass man von der besseren Branche ETF-Anteile verkauft und dafür von den schwächeren Anteilen nachkauft. Dieser Vorgang nennt sich in der Fachsprache „Rebalancing“. Damit verhindert man eine Übergewichtung einzelner Werte im Portfolio.

Mit einem Robo-Advisor ändert sich an diesem Vorgehen erstmal nichts, außer dass er euch diese Aufgaben abnimmt. Du überweist jeden Monat etwas Geld auf ein Konto der jeweiligen Depot-Bank und der Robo-Advisor kauft damit automatisch verschiedene ETFs und ggf. auch ETCs („Exchange Traded Commodities“, Börsengehandelte Rohstoffe). Du kannst im Vorfeld durch verschiedene Einstellungen Einfluss darauf nehmen, wie die Software diese Investitionen tätigt. Zum Beispiel wirst du beim Anbieter „OSKAR“ nach deiner persönlichen Risikobereitschaft gefragt. Diese hat dann einen direkten Einfluss darauf, wie hoch der Aktien-Anteil in deinem Portfolio sein wird und wie viel von deinem Geld in Anleihen und Edelmetalle fließt, um dich abzusichern.

Ist das sicher?

Robo-Advisor sind für Privatanleger recht neu auf dem Markt. Seit einigen Jahren kämpfen deshalb verschiedene Start-Ups und Banken um die Gunst der Kunden. Dabei haben sie vollautomatische Robo-Advisor, die Änderungen an deinem Portfolio selbstständig vornehmen („Full-Service“ / „Verwalter“) und solche, die dich nur benachrichtigen, wenn etwas verändert werden soll („Half-Service“ / „Vermittler“) im Sortiment. Mit letzteren kannst du die geplante Änderung selbst nochmal prüfen und dann für dich entscheiden, ob du sie ausführen lassen möchtest.

Wie bei jeder anderen Software auch, ist ein Robo-Advisor aber natürlich nicht zu 100% vor Fehlern geschützt. Die Software wird nämlich von Menschen geschrieben und Menschen machen nun mal Fehler. Daher kann man nicht vollständig ausschließen, dass bei der Portfolio-Verwaltung mal etwas schief geht. Da die Unternehmen hinter der Software jedoch ihren Ruf nicht gefährden wollen, ist davon auszugehen, dass sie die Algorithmen ihrer Produkte sehr ausführlich testen.

Ein Wermutstropfen ist, dass die BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) sehr genau überwacht, was diese Produkte mit deinem Geld anstellen. Denn bei Full-Service Robo-Advisorn werden schließlich automatische Entscheidungen darüber getroffen, was mit deinem Geld passiert.

Robo-Advisor kaufen in der Regel ETFs. Diese gehören in das Sondervermögen einer Bank. Dein Geld ist dann nicht verloren, wenn die jeweilige Depot-Bank insolvent geht. Das Sondervermögen zählt nämlich nicht zur Insolvenzmasse eines Unternehmens.

Beispiel „OSKAR“

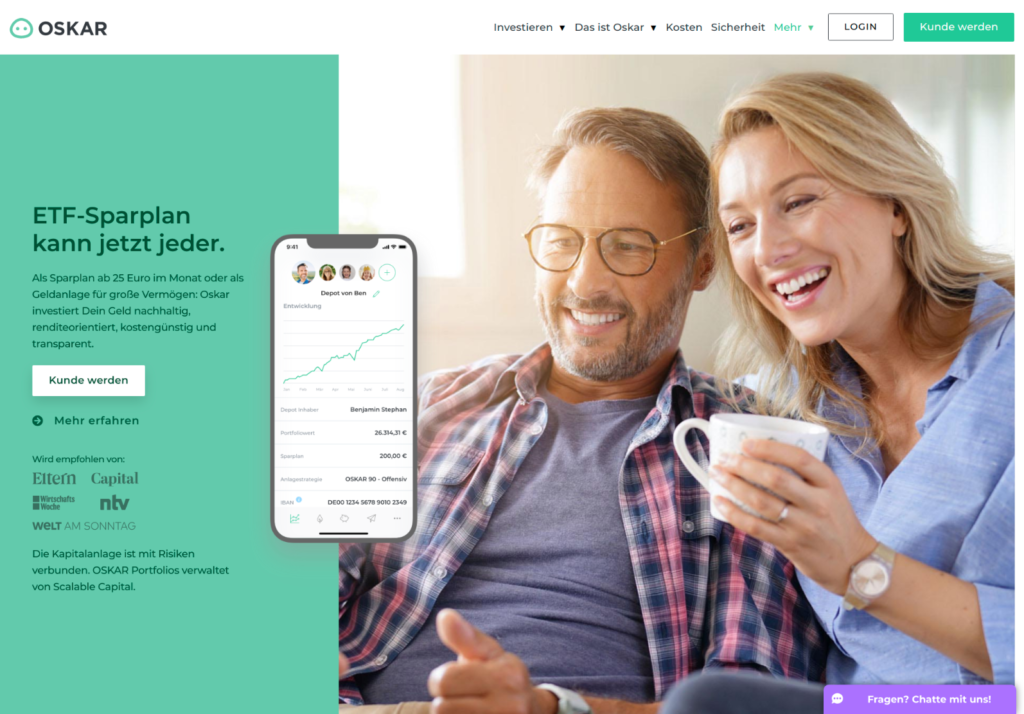

Oskar ist eine digitale Vermögensverwaltung, übersichtlich und transparent in einer App. Dein Geld wird professionell verwaltet und intelligent in ETFs (Exchange Traded Funds) und ETCs mit weltweiter Abdeckung investiert – mit dem für Dich passenden Risiko. Wenn Du es brauchst, kommst Du jederzeit an Dein Geld.

OSKAR

OSKAR ist eine Beteiligung von finanzen.net, einem Börsen- und Finanzportal. Dahinter steckt eine Zusammenarbeit mit dem Fintech-Unternehmen „Scalable Capital“, das den Robo-Advisor stellt, und der Baader-Bank, bei der die Depots liegen. Grundsätzlich ist es auch möglich, den Robo-Advisor von Scalable Capital direkt zu nutzen, jedoch finde ich das Interface von OSKAR deutlich angenehmer. Außerdem bietet OSKAR zusätzlich die Möglichkeit, auch seine Vermögenswirksamen Leistungen (VWL) über den Robo-Advisor verwalten zu lassen. Dazu überweist der Arbeitgeber einfach direkt auf ein Depot bei OSKAR und schon wird das Geld vollautomatisch zu 100% in Aktien investiert.

Ich persönlich nutze OSKAR schon eine ganze Weile, um für Kinder in meiner Familie monatlich etwas Geld zu sparen. Dabei war es mir wichtig, dass ich mich um nichts kümmern muss und das Depot größere Ereignisse, wie Crashes am Aktienmarkt, gut übersteht. Als durch Corona die Aktienmärkte einbrachen, hat sich gezeigt, dass ich mit der Entscheidung nicht ganz falsch lag. Durch den „sicheren“ Anteil in meinem Portfolio wurde der Crash gut abgefangen.

OSKAR richtet sich vor allem an Familien mit Kindern, kann aber auch von jedem anderen genutzt werden. Kinder haben jedoch die meiste Zeit, ihr Geld für sich arbeiten zu lassen. Es wird also eine langfristige Kundenbeziehung angestrebt. Zusätzlich hat jedes Depot eine eigene IBAN, über die an Geburtstagen und anderen wichtigen Ereignissen auch die Verwandtschaft den Vermögensaufbau der Kleinen unterstützen können.

Anlagestrategien

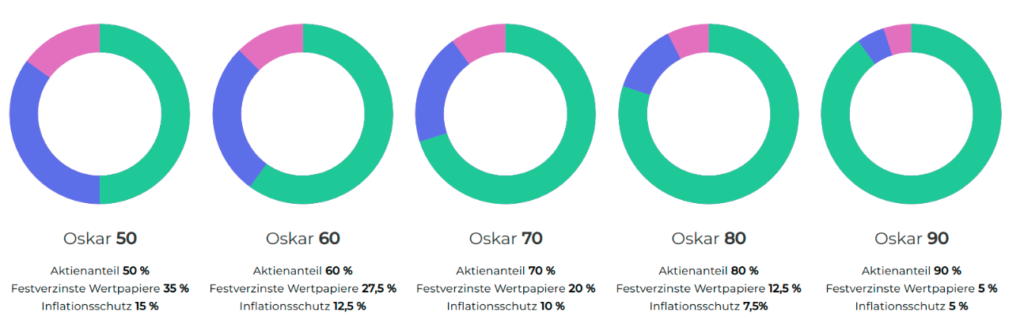

Bei Oskar hast du es in der Hand, wie viel Risiko du in deinem Portfolio haben möchtest. Im Bild siehst du die fünf Anlagestrategien mit den unterschiedliche Aktienanteilen. Mit 50% Aktienanteil hast du am wenigsten Risiko und mit 90% Aktienanteil die höchste Renditechance. Da OSKAR dich schützen möchte, kann man die Strategie „90“ nur dann auswählen, wenn man zuvor einige Fragen bezüglich seines finanziellen Vorwissens korrekt beantwortet hat. Aufgefüllt werden die Anlagen mit festverzinsten Wertpapieren (Anleihen) und einer Inflationsschutz-Komponente (Gold und inflationsgeschützte Anleihen).

ETFs / ETCs

Die folgenden ETFs und ETCs werden aktuell bei OSKAR vom Robo-Advisor gekauft.

| Produkt | Kosten (TER p.a.) |

|---|---|

| Invesco S&P 500 ESG UCITS ETF (Acc) | 0,09 % |

| iShares MSCI Japan ESG Screened UCITS ETF USD (Acc) | 0,15 % |

| iShares MSCI Europe ESG Screened UCITS ETF EUR (Acc) | 0,12 % |

| L&G Asia Pacific ex Japan Equity UCITS ETF | 0,10 % |

| iShares MSCI EM IMI ESG Screened UCITS ETF USD (Acc) | 0,18 % |

| iShares MSCI World Small Cap UCITS ETF | 0,35 % |

| iShares Global Aggregate Bond UCITS ETF EUR Hedged (Acc) | 0,10 % |

| Vanguard USD EM Government Bond UCITS ETF | 0,25 % |

| EUWAX Gold II | 0,00 % |

| iShares Global Inflation-Linked Government Bond UCITS ETF EUR Hedged | 0,20 % |

Wie du siehst, wird ausschließlich in ETFs investiert, um den Aktienanteil abzudecken. Daneben finden sich auch Positionen wie „EUWAX GOLD II“ für den Edelmetall-Anteil und „iShares Global Aggregate Bond UCITS ETF EUR Hedged (Acc)“ sowie „iShares Global Inflation-Linked Government Bond UCITS ETF EUR Hedged“ für die Anleihen.

Kosten

Bei OSKAR gibt es eine Staffelung der Kosten. Je mehr Geld im Depot liegt umso weniger Kosten fallen an.

| Portfoliowert | Dienstleistung | ETFs | Gesamtkosten |

|---|---|---|---|

| Bis 10.000 € | 1,00 % | 0,14 % | 1,14 % |

| Ab 10.000 € bis 50.000 € | 0,80 % | 0,14 % | 0,94 % |

| Ab 50.000 € | 0,70 % | 0,14 % | 0,84 % |

Die Kosten verteilen sich auf die Dienstleistungen der Scalable Capital, der Baader Bank und eine Servicevergütung für OSKAR selbst.

Steuer

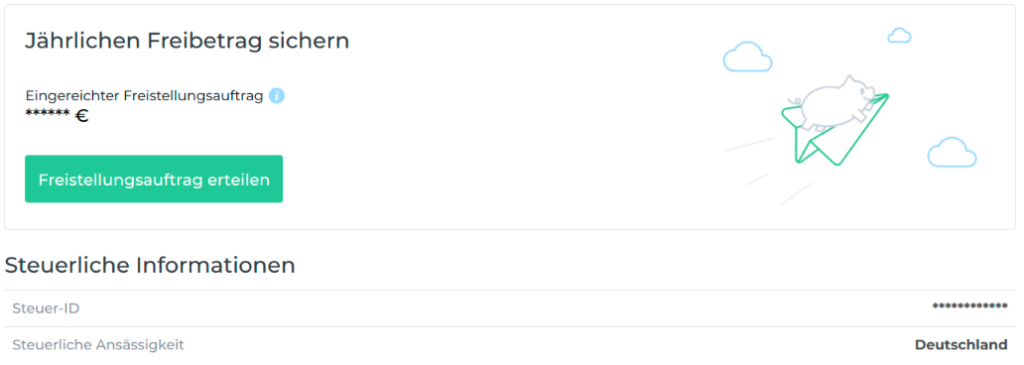

Da OSKAR in Deutschland ansässig ist, müssen sie dem Finanzamt Auskunft über deine Gewinne geben. Dafür werden die steuerlich relevanten Informationen automatisch an das Finanzamt übermittelt, so dass du dich nicht mehr darum kümmern musst. Wie bei anderen Depots, ist es auch hier sinnvoll, einen Freistellungsauftrag einzurichten.

Fazit

Zwar kann man sich auch selbst um sein Portfolio kümmern, jedoch muss man dafür initial viel Zeit in die Detail seiner Assets investieren und sich anschließend regelmäßig damit beschäftigen. Ein menschlicher Vermögensverwalter würde einem diese Arbeit abnehmen, allerdings kosten sie auch sehr viel Geld. Robo-Advisor stehen irgendwo dazwischen und sind eine sinnvolle Ergänzung für den eigenen Vermögensaufbau, wenn man sich selbst nur wenig mit dem Portfolio beschäftigen möchte.